(本文由公眾號越聲投顧(yslcw927))整理,僅供參考,不構成操作建議。如自行操作,注意倉位控制和風險自負。)

杜邦分析法(DuPontysis)是利用幾種主要的財務比率之間的關系來綜合地分析企業的財務狀況。具體來說,它是一種用來評價公司贏利能力和股東權益回報水平,從財務角度評價企業績效的一種經典方法。其基本思想是將企業凈資產收益率逐級分解為多項財務比率乘積,這樣有助于深入分析比較企業經營業績。由于這種分析方法最早由美國杜邦公司使用,故名杜邦分析法。

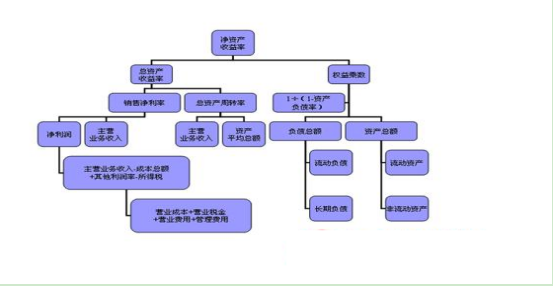

一、杜邦分析法的的基本思路

1、權益凈利率,也稱權益報酬率,是一個綜合性最強的財務分析指標,是杜邦分析系統的核心。

2、資產凈利率是影響權益凈利率的最重要的指標,具有很強的綜合性,而資產凈利率又取決于銷售凈利率和總資產周轉率的高低。總資產周轉率是反映總資產的周轉速度。對資產周轉率的分析,需要對影響資產周轉的各因素進行分析,以判明影響公司資產周轉的主要問題在哪里。銷售凈利率反映銷售收入的收益水平。擴大銷售收入,降低成本費用是提高企業銷售利潤率的根本途徑,而擴大銷售,同時也是提高資產周轉率的必要條件和途徑。

3、權益乘數表示企業的負債程度,反映了公司利用財務杠桿進行經營活動的程度。資產負債率高,權益乘數就大,這說明公司負債程度高,公司會有較多的杠桿利益,但風險也高;反之,資產負債率低,權益乘數就小,這說明公司負債程度低,公司會有較少的杠桿利益,但相應所承擔的風險也低。

二、杜邦分析法的財務指標關系

杜邦分析法中的幾種主要的財務指標關系為:

凈資產收益率=資產凈利率(凈利潤/總資產)×權益乘數(總資產/總權益資本)

而:資產凈利率(凈利潤/總資產)=銷售凈利率(凈利潤/總收入)×資產周轉率(總收入/總資產)

即:凈資產收益率=銷售凈利率(NPM)×資產周轉率(AU,資產利用率)×權益乘數(EM)

在杜邦體系中,包括以下幾種主要的指標關系:

(1)凈資產收益率是整個分析系統的起點和核心。該指標的高低反映了投資者的凈資產獲利能力的大小。凈資產收益率是由銷售報酬率,總資產周轉率和權益乘數決定的。

(2)權益系數表明了企業的負債程度。該指標越大,企業的負債程度越高,它是資產權益率的倒數。

(3)總資產收益率是銷售利潤率和總資產周轉率的乘積,是企業銷售成果和資產運營的綜合反映,要提高總資產收益率,必須增加銷售收入,降低資金占用額。

(4)總資產周轉率反映企業資產實現銷售收入的綜合能力。分析時,必須綜合銷售收入分析企業資產結構是否合理,即流動資產和長期資產的結構比率關系。同時還要分析流動資產周轉率、存貨周轉率、應收賬款周轉率等有關資產使用效率指標,找出總資產周轉率高低變化的確切原因。

三、杜邦分析法的步驟

1.從權益報酬率開始,根據會計資料(主要是資產負債表和利潤表)逐步分解計算各指標;

2.將計算出的指標填入杜邦分析圖;

3.逐步進行前后期對比分析,也可以進一步進行企業間的橫向對比分析。

杜邦分析其實就是將權益凈利率進行分解,以分析哪些影響了權益凈利率

權益凈利率的基本公式為權益凈利率=凈利潤/所有者權益

我們把它加幾個因素進去再看:

權益凈利率=凈利潤/收入*收入/資產*資產/所有者權益

注意看:凈利潤/收入=銷售凈利率收入/資產=總資產周轉率資產/所有者權益=權益乘數

所以,影響凈資產收益率的影響就是銷售凈利率,總資產周轉率和權益乘數

如果您喜歡以上文章,想了解更多股市投資經驗及技巧,關注公眾號越聲投顧(yslcw927),干貨很多!

免責聲明:本文內容來自用戶上傳并發布,站點僅提供信息存儲空間服務,不擁有所有權,信息僅供參考之用。